La sabiduría popular nos enseña que el ahorro es la base de la fortuna…pero ¿es esto realmente así? Mil dólares ahorrados hoy ¿se convertirán en una fortuna en 30 años? Aun si hoy contamos con una “fortuna” ya ahorrada, ¿continuará siendo una fortuna en 30 años? Si mantenemos mil o cien mil dólares debajo de nuestro colchón, siempre tendremos esa cantidad de dinero, sin importar el tiempo transcurrido, y eso es lo que nos da una sensación de seguridad.

Pero ¿Qué pasa con la inflación? Tal vez un 2% anual no sea gran cosa….El problema es que, con una inflación anual de “tan solo” 2%, al cabo de 30 años, esos mil dólares tendrán el poder de compra de poco más de $500, es decir, una pérdida real acumulada de casi el 50%. Eso siempre y cuando la inflación se mantenga alrededor del 2%. Si sufrimos una inflación de 3%, nuestra pérdida acumulada será del 60%.

Pero el problema no acaba allí: El dinero que se mantiene en efectivo no está produciendo absolutamente nada, por lo que las pérdidas potenciales son mucho mayores y se acumulan con el tiempo. Veamos un ejemplo.

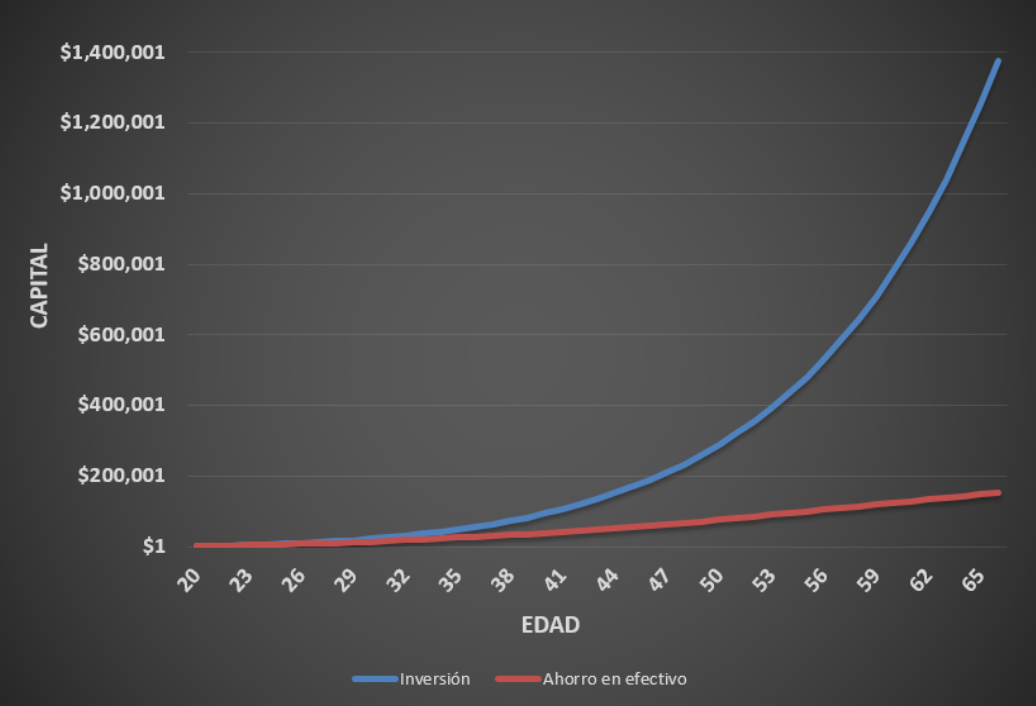

Imagine que Francesca, una estudiante de unos 20 años, tiene un trabajo a tiempo parcial que le permite ahorrar $100 al mes de su salario, algo así como $3.3 al día (un café en Starbucks). Cada 10 años, en promedio, Francesca consigue un aumento de salario o un mejor trabajo que le permite añadir $100 más a su ahorro mensual, por lo que a los 30 años es capaz de ahorrar $200 al mes, a los 40 puede ahorrar $300 al mes y así sucesivamente. A la edad de 65, cuando se retire, habrá acumulado un total de $145,000, lo cual no está nada mal. Sin embargo, Francesca decide que en lugar de mantener sus ahorros mensuales en efectivo, los inviertirá cada mes en un activo con un retorno anual compuesto de 9.5%. En ese escenario, cuando Francesca alcance la edad de retiro habrá acumulado un capital de más de ¡1.3 millones! Casi 10 veces el dinero que habría ahorrado en efectivo. Pero no solo eso, durante sus años de retiro esta inversión continuará creciendo al mismo ritmo, a pesar de que Francesca ya no cuente con un salario que le permita ahorrar mensualmente.

Es probable que cuente además con una pensión. Pero de no ser así, Francesca simplemente puede retirar en forma anual un 4% de su inversión y dejar que el 5.5% restante siga acumulándose. Este 4% serán algo así como $52,900 al año o unos $4.400 al mes. En otras palabras, podrá vivir tranquila el resto de su vida y habiéndose retirado millonaria con solo ahorrarse un ¡café al día! Para visualizar mejor la diferencia entre un simple ahorro y una inversión, veamos el siguiente gráfico.

¿Le parece irreal este plan? Probablemente si. ¿Qué tal si le digo que ese activo misterioso es muy real? Me refiero, específicamente, al índice bursátil Standard & Poor’s 500, o en forma abreviada: S&P500. Este índice mide el rendimiento de las 500 compañías de mayor capitalización del mercado americano y que en el último siglo ha tenido un retorno promedio anual de alrededor del 9%, incluyendo dividendos ( y en los últimos 40 años más del 10% ).

Claro está que tendríamos que invertir cada mes sin excepción, durante 40 años y a la vez re-invertir todos nuestros dividendos. Es muy posible que no siempre podamos hacerlo, pero también es muy posible que a lo largo de nuestra vida seamos capaces de invertir sumas mayores de dinero durante ciertos períodos, que compensen los períodos de menor inversión. En cualquier caso, acabaremos en una mejor situación financiera que si simplemente mantenemos nuestro dinero en una cuenta bancaria.

Si le interesa saber más sobre índices, capitalización y el S&P500, le invito a leer “Un Fontanero en Wall Street” o registrarse en efficientallocation.net para encontrar más artículos sobre el tema.